Un processo di gestione del credito certificato

Il 18 ottobre 2018 UNI ha rilasciato la prassi UNI PDR 44:2018 che definisce le procedure e i requisiti necessari per certificare il processo di Credit Management di un'azienda. Essa nasce con l'esigenza di tutelare la professionalità del credit manager e la corretta implementazione del processo di gestione del credito nelle organizzazioni.

La prassi definisce il credit management in termini di processo e di requisiti che i profili professionali coinvolti nel processo devono possedere.

Vengono quindi definite tutte le fasi e i relativi criteri per la prevenzione e gestione dei rischi del credito commerciale, sia nel mercato domestico che estero.

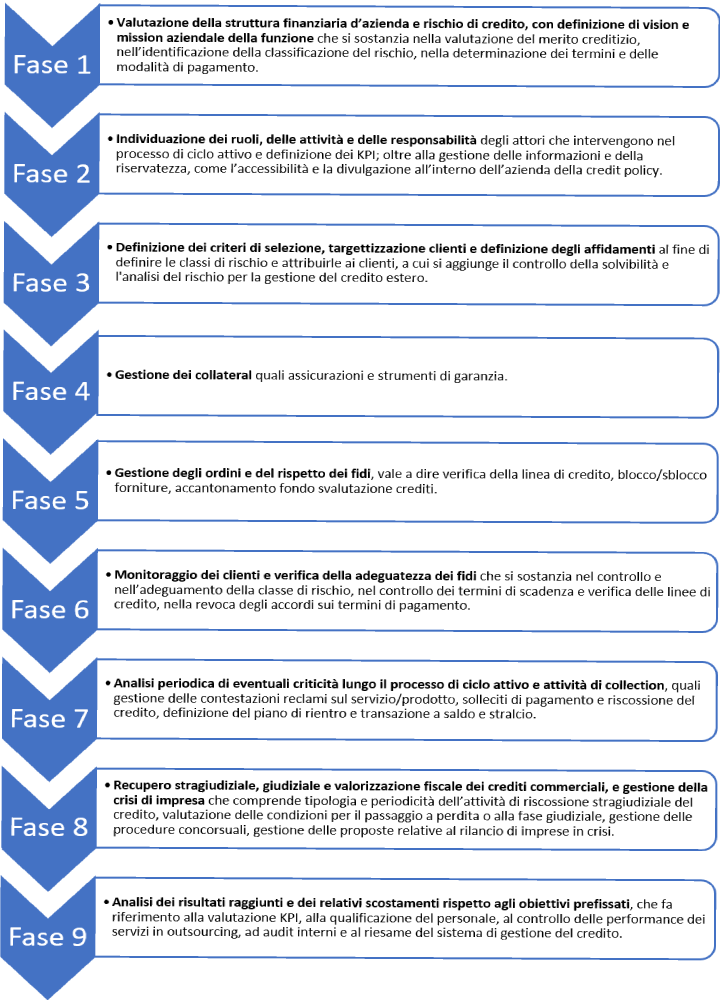

Il processo di erogazione del servizio di credit management si deve strutturare quindi nelle seguenti fasi:

Oltre alle fasi, vengono definiti i profili professionali che intervengono in tale processo, con le rispettive conoscenze, competenze e attività, qui di seguito indicati: credit manager, deputy credit manager, customer service specialist credit manager, rating specialist credit manager, collection specialist credit manager, dispute and legal recovery credit manager e auditor del servizio di credit management.

Riteniamo questa la naturale evoluzione di un processo, iniziato anni fa, che vede l'evoluzione del credit manager da semplice impiegato amministrativo, che si occupava principalmente di sollecitare le fatture insolute, a figura centrale nella gestione del credito e nell'ottimizzazione del capitale circolante dell'azienda.

Si tratta, per l'appunto, di una figura professionale trasversale e poliedrica che deve possedere e sviluppare conoscenze e competenze tecniche e manageriali sia nel settore finanziario sia nell'area commerciale. Attraverso la gestione del credito contribuisce quindi alla realizzazione delle politiche commerciali salvaguardando la profittabilità dell'azienda.

In definitiva, la presenza di un credit manager con una formazione specifica ed un'esperienza consolidata può essere considerata una garanzia di affidabilità nel modo in cui l'azienda gestisce il proprio credito.

Ovviamente, come il lettore immaginerà, i nostri software supportano il credit manager in ognuna delle fasi richieste dalla prassi grazie ai consigli e alle richieste dei nostri clienti raccolti nel corso di una ventennale presenza sul mercato.

29 novembre 2018

Prossimo articolo

Articolo precedente

Resta informato sulle novità

Iscriviti alla NewsletterSpeedUP Enterprise

La piattaforma integrata e modulare per la gestione del credito commerciale